Uno sguardo alla strategia di Merger Arbitrage

Un approccio più efficiente e diversificato, soprattutto nell’attuale contesto di mercato

Tra il 1998 e il 2022, le strategie di merger arbitrage hanno generato rendimenti annualizzati del 4,4%, ovvero superiori di 200pb al tasso privo di rischio nello stesso periodo.1 Cogliendo le opportunità offerte dallo spread associato alle operazioni di fusione e acquisizione annunciate ufficialmente, le strategie di merger arbitrage offrono un approccio alternativo grazie alla forte decorrelazione rispetto alle asset class tradizionali.

La strategia di merger arbitrage è particolarmente adatta alle condizioni attuali del mercato, poiché offre una copertura efficace in un contesto inflazionistico o di aumento dei tassi. Questa strategia spesso presenta una volatilità inferiore rispetto ai titoli azionari con una bassa correlazione con le asset class tradizionali, quali azioni e obbligazioni.

Merger Arbitrage – ritorno ai fondamentali

Il merger arbitrage è una strategia alternativa il cui obiettivo è quello di trarre vantaggio dalle discrepanze in termini di prezzo, rilevate dopo l’annuncio di un’operazione di M&A (fusione e acquisizione) su una società quotata.

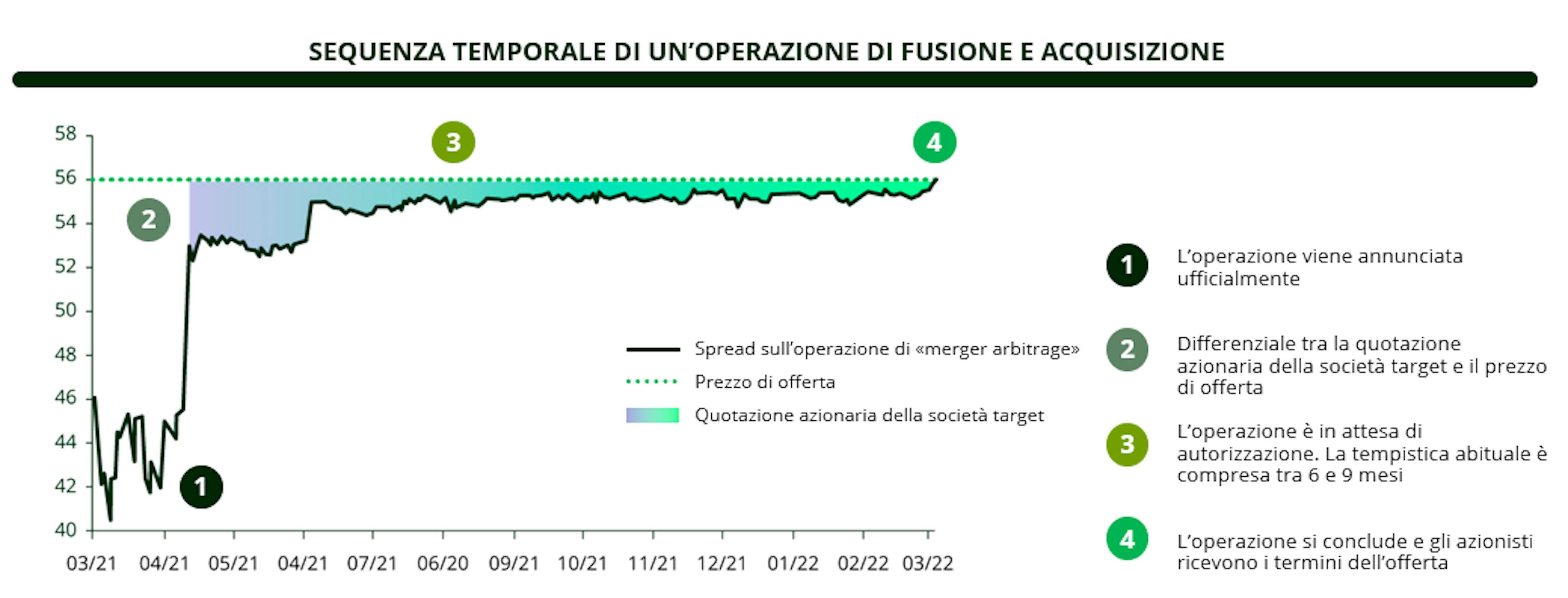

Dopo l’annuncio di un’operazione di fusione e acquisizione, la quotazione azionaria della società target generalmente rimane inferiore al prezzo di offerta dell’acquirente per un certo periodo di tempo. Questa discrepanza di prezzo, denominata spread (o sconto) dell’operazione di merger arbitrage, è ciò da cui gli investitori mirano a generare rendimento in caso di esito positivo dell’operazione.

Il motivo alla base dello spread è semplice. Un’operazione appena annunciata richiede un certo periodo di tempo prima di essere finalizzata, a causa dell’esistenza di una serie di ostacoli ancora da superare, quali sottoporre l’accordo al voto degli azionisti, ottenere l’autorizzazione delle autorità di regolamentazione antitrust, garantire il rispetto di tutti i termini dell’accordo, ottenere i finanziamenti e così via.

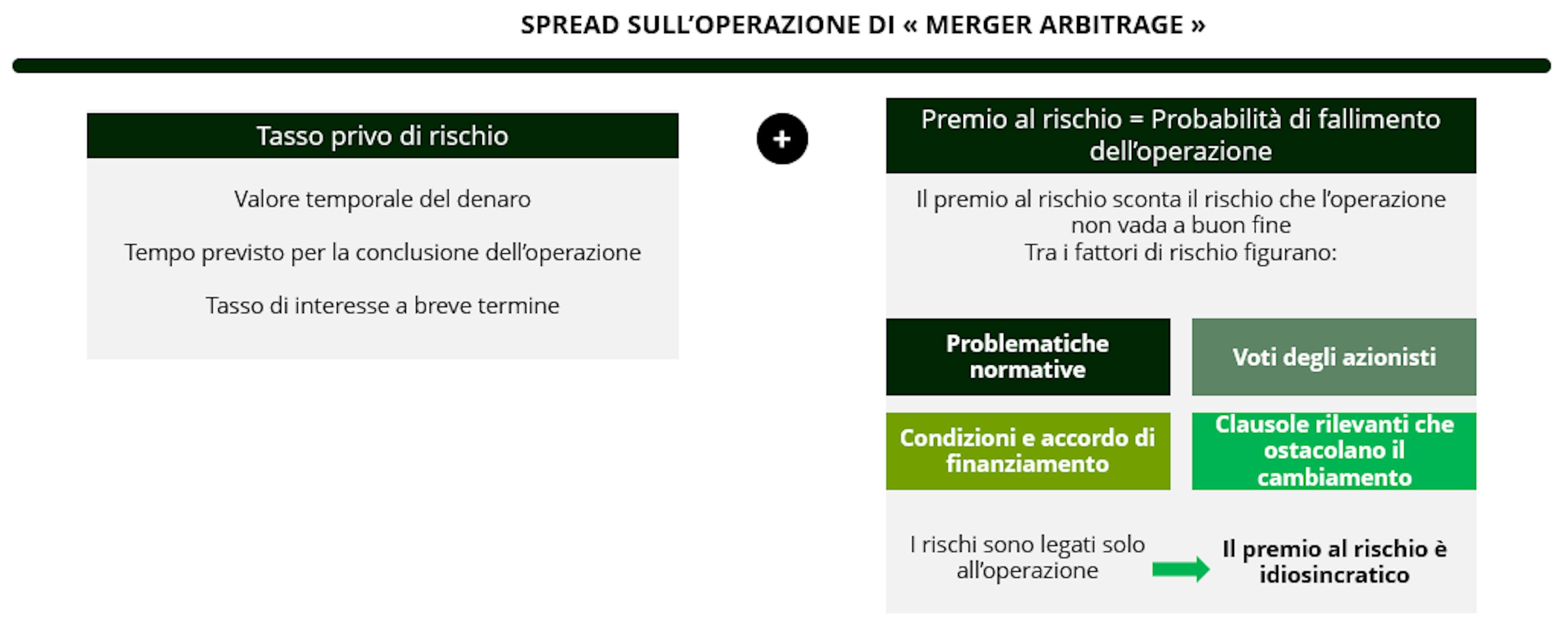

Lo spread sulle operazioni di merger arbitrage, ovvero il rendimento atteso da un investitore, è la somma di due fattori:

- il tasso privo di rischio, che corrisponde al valore temporale del denaro tra il momento in cui un’operazione viene annunciata e quello in cui si conclude;

- il premio al rischio associato alla probabilità di fallimento dell’operazione.

Il vantaggio offerto da una strategia di merger arbitrage risiede nel premio al rischio. In primo luogo, poiché il rischio è idiosincratico; il successo o il fallimento di un’operazione di fusione e acquisizione dipende in misura molto ridotta dalle condizioni di mercato, mentre è invece determinato dai fondamentali dell’operazione in questione. In secondo luogo, poiché la probabilità che il rischio possa concretizzarsi è molto bassa: oltre il 90% delle operazioni annunciate ufficialmente finisce per concludersi alle condizioni iniziali2.

Gli investitori dispongono di due modalità per cogliere le opportunità offerte dallo spread sulle operazioni di merger arbitrage. Se l’operazione verrà pagata in contanti, gli investitori potranno semplicemente acquistare azioni della società target. Se l’operazione verrà pagata con azioni della società acquirente, gli investitori potranno acquistare azioni della società target vendendo contemporaneamente azioni della società acquirente secondo i termini dell’offerta.

La strategia di Merger Arbitrage in Carmignac

In Carmignac, da anni ampliamo le nostre capacità negli investimenti alternativi, e attualmente gestiamo quasi 2 miliardi di euro in questa asset class. Abbiamo costituito un team dedito alle operazioni di merger arbitrage, e abbiamo nominato Fabienne Cretin-Fumeron e Stéphane Dieudonné Gestori dei Fondi. Questa iniziativa è stata intrapresa per soddisfare la crescente domanda degli investitori alla ricerca di diversificazione rispetto alle asset class tradizionali, a favore di quelle caratterizzate da volatilità ridotta e rendimenti decorrelati.

Abbiamo costituito due Fondi di merger arbitrage: Carmignac Portfolio Merger Arbitrage, che presenta un profilo difensivo e una volatilità attesa compresa tra il 2% e il 4%, e Carmignac Portfolio Merger Arbitrage Plus, che è più dinamico e presenta una volatilità attesa compresa tra il 5% e il 7%. Questi Fondi mirano a cogliere opportunità nell’ambito delle fusioni e acquisizioni nei principali paesi sviluppati. Entrambi si classificano a norma dell’Articolo 8 ai sensi del Regolamento SFDR, e sono destinati a investitori professionali e distributori retail in diversi paesi europei.

2Fonti: Carmignac, Bloomberg al 31 marzo 2023.

Offriamo agli investitori un’interessante fonte di rendimento decorrelata dai mercati tradizionali

Scopri la nostra Gamma AlternativaCarmignac Portfolio Merger Arbitrage A EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 2/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- 1,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo.

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 0,96% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- 20,00% quando la classe di azioni supera l'Indicatore di riferimento durante il periodo di performance. Sarà pagabile anche nel caso in cui la classe di azioni abbia sovraperformato l'indice di riferimento ma abbia avuto una performance negativa. La sottoperformance viene recuperata per 5 anni. L'importo effettivo varierà a seconda del rendimento del tuo investimento. La stima dei costi aggregati di cui sopra include la media degli ultimi 5 anni o dalla creazione del prodotto se inferiore a 5 anni.

- Costi di transazione

- 0,30% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Carmignac Portfolio Merger Arbitrage Plus A EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 3/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- 1,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo.

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 1,80% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- 20,00% max. della sovraperformance in caso di performance positiva e valore patrimoniale netto per azione superiore all'High-Water Mark. L'importo effettivo varierà a seconda dell'andamento dell'investimento. La stima dei costi aggregati di cui sopra comprende la media degli ultimi 5 anni, o dalla creazione del prodotto se questo ha meno di 5 anni.

- Costi di transazione

- 0,84% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Recenti analisi

MATERIALE PUBBLICITARIO. Consultare il KID/prospetto del Fondo prima della decisione finale di investimento.

Fonte: Carmignac, 30/11/2023. Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della società di gestione. Non si tratta né di un’offerta di sottoscrizione né di una consulenza d’investimento. Le informazioni ivi contenute possono essere parziali e sono soggette a modifiche senza preavviso. La società di gestione può decidere in qualsiasi momento di interrompere la commercializzazione in qualsiasi paese. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6: https://www.carmignac.it/it_IT/article-page/informazioni-sulla-regolamentazione-1762. La decisione di investire nei Fondi pubblicizzati deve tenere conto di tutte le caratteristiche e degli obiettivi descritti nel prospetto. I Fondi comuni di investimento di diritto francese (fonds communs de placement, o FCP) sono fondi comuni costituiti in forma contrattuale conformi alla direttiva OICVM o AIFM recepita nell’ordinamento francese. Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese conforme alla Direttiva UCITS. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso al Fondo. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una «U.S. Person» secondo la definizione della normativa statunitense Regulation S e/o FATCA. I Fondi presentano un rischio di perdita di capitale. I rischi, le commissioni e le spese sono descritti nel KID (documento contenente le informazioni chiave). I prospetti, KID, NAV e rapporti di gestione annuali dei Fondi sono disponibili sul sito www.carmignac.com o su semplice richiesta presso la Società di Gestione. Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione.

- In Svizzera, il prospetto, il KID e le relazioni annuali dei Fondi sono disponibili sul sito www.carmignac.ch o presso il nostro rappresentante di gestione in Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Paris, filiale di Nyon/Suisse, Route de Signy 35, 1260 Nyon. Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione.