Carmignac P. Emerging Patrimoine: Lettera dei Gestori

Carmignac P. Emerging Patrimoine ha guadagnato +0,93% nel secondo trimestre del 2023, mentre il suo indice di riferimento1 ha registrato un +1,38%. Dall'inizio dell'anno, il Fondo ha registrato una performance del +6,6%, rispetto al +3,5% del suo indice di riferimento (40% MSCI Emerging Markets NR USD (dividendi netti reinvestiti) + 40% JP Morgan GBI-EM Unhedged (EUR, cedole reinvestite) + 20% ESTER capitalizzato, ribilanciato trimestralmente).

Contesto di mercato

Il secondo trimestre è stato caratterizzato da un forte sentiment al rialzo sui mercati degli asset rischiosi, nonché dall’aumento dei tassi di interesse a livello globale. Il rendimento del Treasury decennale è aumentato da circa il 3,5% a oltre il 3,8%, a fronte di una performance in rialzo dell’indice MSCI World pari al 3,7%.

Andamento dei tassi a 10 anni di Germania e Stati Uniti

In termini di tassi di interesse in valuta locale, si è continuato a registrare un rallentamento dell’inflazione sui mercati emergenti, così come sui mercati sviluppati. In questo contesto le obbligazioni in valuta locale hanno realizzato performance particolarmente positive, con il rendimento dell’indice di riferimento GBI-EM in calo di 31 punti base nel trimestre. Si è inoltre assistito al primo taglio dei tassi di interesse nell’universo emergente nel corso del trimestre, con l’Ungheria che ha ridotto per due volte il proprio tasso overnight di 100pb ogni volta. Riteniamo che nei prossimi due trimestri questo esempio verrà probabilmente seguito da una serie di paesi, quali Brasile, Cile e Repubblica Ceca.

Fonti: Carmignac, Bloomberg, 30/06/2023.

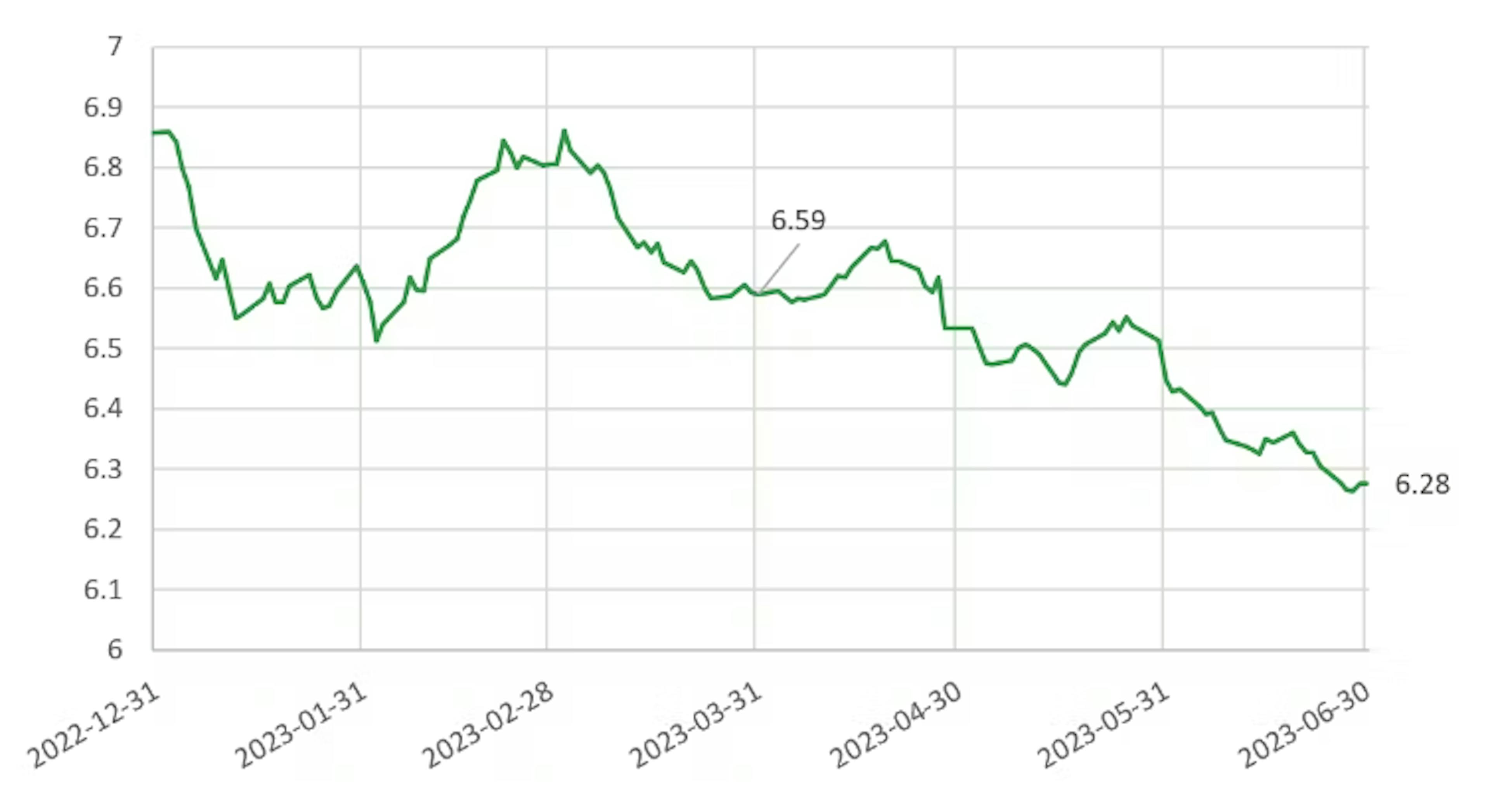

Indice GBI-EM (Indice debito sovrano in valuta locale) – Andamento del rendimento

Inoltre il mercato dei cambi, nonostante il calo dei tassi sui mercati emergenti, ha mantenuto un solido carry trade reale e ha continuato ad attrarre gli investitori, ad eccezione dell’Asia che ha risentito del proprio carry trade negativo. Si è anche visto che il clamore politico in Israele e in Sudafrica (oltre che le questioni di potere) ha penalizzato le valute di questi paesi in modo significativo.

Per quanto riguarda il credito sovrano, l’indice EMBIGD¹ ha registrato una performance positiva nel suo complesso, mentre l’indice EMBIGD HY² ha sovraperformato, con una contrazione degli spread di 60pb nel periodo.

1J.P Morgan EMBIG Diversified index hedged in EUR ; 2J.P Morgan EMBIG HY Diversified index hedged in EUR.

Indice J.P Morgan EMBIG diversified hedged EURO (Indice debito sovrano in valuta estera) - Evoluzione degli spread sul credito

Nella componente azionaria il trimestre è stato deludente, in particolare se si considerano i titoli azionari statunitensi o europei. In effetti la Cina, una ponderazione importante all’interno dell’indice, ha registrato un calo del 10,8% nel secondo trimestre; un allentamento monetario deludente e l’assenza di interventi di politica monetaria hanno fatto sì che la crescita non registrasse un’accelerazione in linea con quanto previsto dai mercati all’inizio del primo trimestre del 2023.

Fonti: Carmignac, Bloomberg, 30/06/2023.

Indice MSCI EM – Performance

Fonti: Carmignac, Bloomberg, 30/06/2023.

Cosa abbiamo fatto in questo contesto

In questo contesto abbiamo beneficiato del rally dei tassi locali sulle curve di Repubblica Ceca, Ungheria, Messico e Brasile. Successivamente al rally, abbiamo iniziato a ridurre il posizionamento, dato che il mercato ha iniziato a scontare tagli significativi dei tassi di interesse, e nel corso del trimestre è apparentemente venuta meno la consueta correlazione tra i tassi dei mercati sviluppati e queste curve in valuta locale. Nello specifico, abbiamo ridotto il posizionamento nei tassi di interesse di Repubblica Ceca, Brasile e Messico.

Sul mercato valutario, abbiamo continuato a beneficiare del carry trade e della performance delle valute emergenti. Come per il trimestre precedente, abbiamo mantenuto posizioni lunghe nelle valute di Ungheria, Repubblica Ceca, Brasile e Messico. Nel corso del trimestre abbiamo ridotto il posizionamento nel fiorino ungherese, a seguito del forte rally registrato e dei tagli dei tassi di interesse avviati dalla Banca Centrale a un ritmo sostenuto. Abbiamo inoltre approfittato della debolezza dello shekel israeliano e del rand sudafricano per aprire posizioni tattiche.

Per quanto riguarda il credito sovrano, dopo l’ottima performance dei titoli high yield, abbiamo colto l’occasione per ridurre l’esposizione del Fondo a questo segmento, mantenendo allo stesso tempo un posizionamento più significativo nei titoli investment grade. Un altro evento importante è stato l’acquisto di credit default swap (CDS) sul mercato turco, finalizzato a coprire il portafoglio, che ha dato buoni risultati quando Erdogan ha vinto le elezioni, fattore che ci ha indotti successivamente a ridurre la copertura.

In termini di componente azionaria, abbiamo mantenuto un posizionamento difensivo durante il trimestre, accelerando gli investimenti in posizioni di copertura nel mese di giugno.

Prospettive: come è posizionato il portafoglio in vista dei prossimi mesi

In prospettiva futura, ci aspettiamo ancora che l’economia globale venga colpita da una recessione: i tassi elevati stanno erodendo la domanda, e l’impatto è già ampiamente visibile nell’universo emergente. Inoltre la Cina, che lo scorso trimestre aveva avviato un piano di stimoli potenzialmente ampio per alimentare la crescita, sta dimostrando di non essere disposta a ripristinare le politiche passate, eliminando così una possibile fonte di crescita globale. La view incentrata sulla recessione e sui tassi elevati si rispecchia nella costruzione del nostro portafoglio, ovvero nella forte riduzione degli asset rischiosi. Restiamo inoltre focalizzati sulla duration, in considerazione del fatto che una recessione costringerebbe le Banche Centrali dei paesi sviluppati a ridurre i tassi di interesse, alimentando quindi ulteriori tagli dei tassi nei paesi emergenti.

Questo ci consente di operare su mercati valutari emergenti che offrono carry trade anche in presenza di Banche Centrali pronte a difendere la valuta, come nel caso della corona ceca e della rupia indiana, nonché di effettuare investimenti tattici e opportunistici.

A livello di tassi locali siamo pronti a tornare a investire nei paesi che hanno effettuato rialzi, in particolare nel Brasile o in Ungheria, una volta che la Fed o la BCE si saranno stabilizzate e le Banche Centrali dei paesi emergenti potranno accelerare i loro cicli di taglio dei tassi.

Sul mercato del credito manteniamo la prudenza, attivando coperture sui titoli high yield in portafoglio, e manterremo un posizionamento contenuto focalizzandoci sul segmento investment grade. Come per il credito, manterremo un posizionamento difensivo nella componente azionaria.

Carmignac Portfolio Emerging Patrimoine

Soluzione di investimento nei mercati emergenti sostenibile e completaConsulta la pagina del FondoCarmignac Portfolio Emerging Patrimoine F EUR Acc

- Periodo minimo di investimento consigliato

- 5 anni

- Livello di rischio*

- 3/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Performance

| Carmignac Portfolio Emerging Patrimoine | 10.5 | 8.0 | -13.8 | 19.2 | 21.1 | -4.6 | -9.0 | 8.2 | 2.5 | 0.4 |

| Indice di riferimento | 14.0 | 10.6 | -5.8 | 18.2 | 1.5 | 1.6 | -8.4 | 6.6 | 8.2 | -0.4 |

| Carmignac Portfolio Emerging Patrimoine | + 4.5 % | + 5.1 % | + 2.5 % |

| Indice di riferimento | + 3.1 % | + 5.7 % | + 2.6 % |

Fonte: Carmignac al 31 mar 2025.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Indice di riferimento: 40% MSCI EM NR index + 40% JPM GBI-EM Global Diversified Composite index + 20% €STR Capitalized index. Indice ribilanciato trimestralmente.

Recenti analisi

Carmignac Patrimoine: Lettera dei Gestori sul primo trimestre 2025

Carmignac Portfolio Patrimoine Europe: Letter from the Fund Managers

Carmignac Patrimoine: Lettera dei Gestori sul quarto trimestre 2024

Comunicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.