Le imprese familiari in cinque grafici

Le imprese a conduzione familiare sovraperformano le altre società? In caso affermativo, per quale motivo? Quale struttura presenta la migliore redditività in termini di apertura al capitale o di generazione alla guida dell’azienda? Dove si trovano i gruppi familiari di maggior successo? Queste sono tutte domande che possono sorgere quando si investe in un’azienda guidata e/o posseduta dalla stessa famiglia.

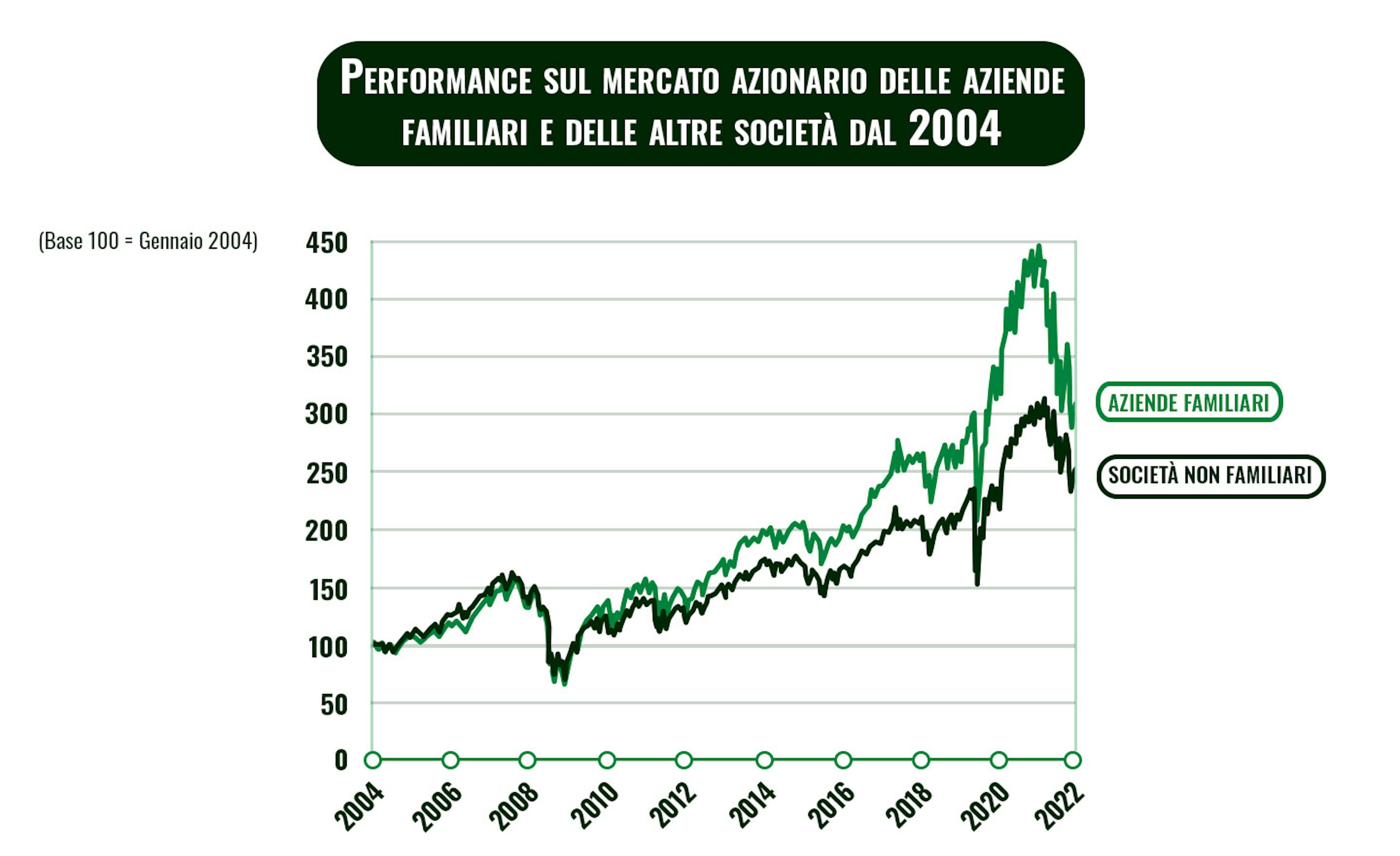

1) Le imprese a conduzione familiare sovraperformano le altre società?

Secondo il database Carmignac Family 500, 100 euro investiti a gennaio 2004 in una società a conduzione familiare avrebbero un valore di 297,30 euro a fine ottobre 2022, rispetto a 250,73 euro per lo stesso importo investito in un’azienda non familiare.

Tra i motivi alla base della sovraperformance dei gruppi guidati dalla stessa famiglia figurano in particolare gli investimenti personali del top management, e una strategia a lungo termine abbinata a una maggiore avversione al rischio. Con l’obiettivo di aumentare i profitti e di stabilizzare la generazione degli utili dell’azienda, il top management delle imprese familiari sviluppa una visione di lungo periodo. A ciò si aggiunge una maggiore avversione al rischio e un fortissimo coinvolgimento dei fondatori, mentre sussiste una dimensione patrimoniale insieme al desiderio di tramandare la società alle generazioni successive.

Le società a conduzione familiare sono inoltre caratterizzate da:

- migliore redditività. A ottobre 2022, il tasso di rendimento del capitale proprio, o Return on Equity in inglese (ROE), un indicatore che consente di misurare la redditività di un’azienda dal punto di vista dell’azionista, si attestava al 15,1% per le aziende familiari, rispetto al 13,1% per le altre società;

- maggiore capacità finanziaria nel rimborsare il proprio debito. A ottobre, la leva finanziaria1, che indica il numero di anni necessari a un’azienda per rimborsare il proprio debito a parità di attività, si attestava a -0,07 per i gruppi familiari (ovvero l’azienda disponeva di liquidità in misura superiore al debito), a fronte di un rapporto dello 0,9 (ovvero pari a circa un anno di rimborso) per le altre società.

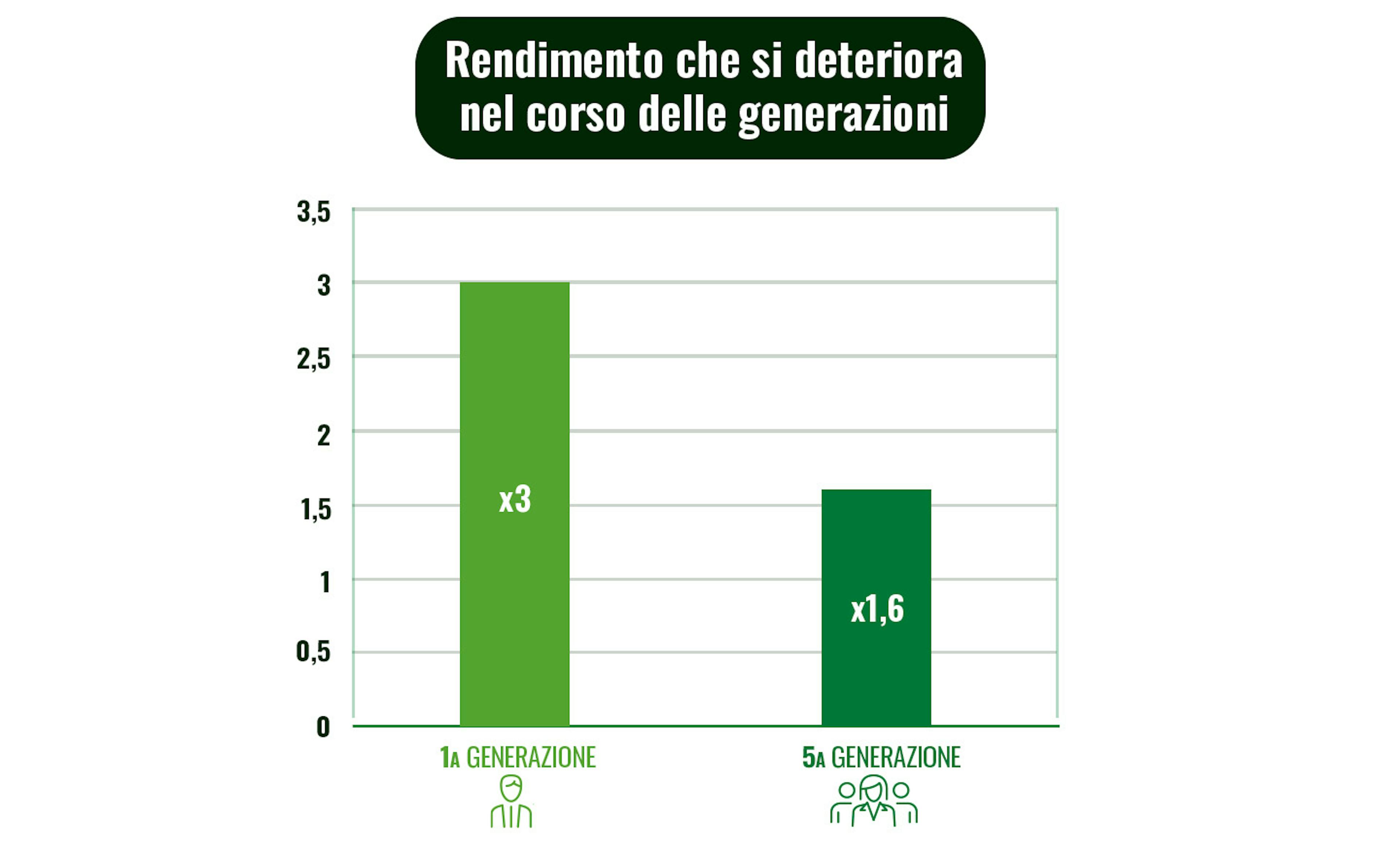

2) Quale generazione al top management si dovrebbe preferire?

È vero il detto secondo cui “la prima generazione costruisce, la seconda sviluppa e la terza dilapida il patrimonio familiare”?

Se si confronta l’andamento dei titoli azionari di diverse aziende familiari nello stesso periodo (gennaio 2004-ottobre 2022), il rendimento dei titoli analizzati diminuisce di pari passo con l’aumentare della generazione alla guida. Pertanto, il titolo azionario delle aziende guidate dalla prima generazione registra un rendimento quasi doppio rispetto a quello delle azioni delle società nelle mani della quinta generazione dopo diciotto anni. Questa differenza è soprattutto riconducibile agli investimenti significativi necessari per adeguare e sviluppare l’attività dell’azienda di pari passo con il suo invecchiamento.

3) Qual è la quota di partecipazione azionaria più efficace?

Grazie a una migliore omogeneità di interessi tra gli azionisti e il top management, le azioni delle aziende possedute per oltre il 50% dalla stessa famiglia hanno registrato una crescita del rendimento nettamente più alta rispetto alle altre aziende, nel periodo tra gennaio 2004 e ottobre 2022.

Le società partecipate a maggioranza dai fondatori o da un’unica e stessa famiglia sono anche molto meno soggette alle esigenze degli azionisti di minoranza, i cui interessi possono non essere sempre in linea con lo sviluppo dell’azienda sul lungo periodo.

4) Dove si trovano le aziende familiari che sovraperformano maggiormente le altre sul mercato azionario?

Grazie a una migliore governance rispetto ai mercati emergenti, le società familiari con sede nei paesi sviluppati sovraperformano maggiormente i gruppi non a conduzione familiare sul mercato azionario, e la qualità della governance societaria è un concetto sempre più importante per gli investitori. Inoltre, anche i titoli azionari delle società quotate sui mercati emergenti risentono della loro maggiore volatilità, con le quotazioni azionarie che possono cambiare in modo significativo in tempi molto brevi.

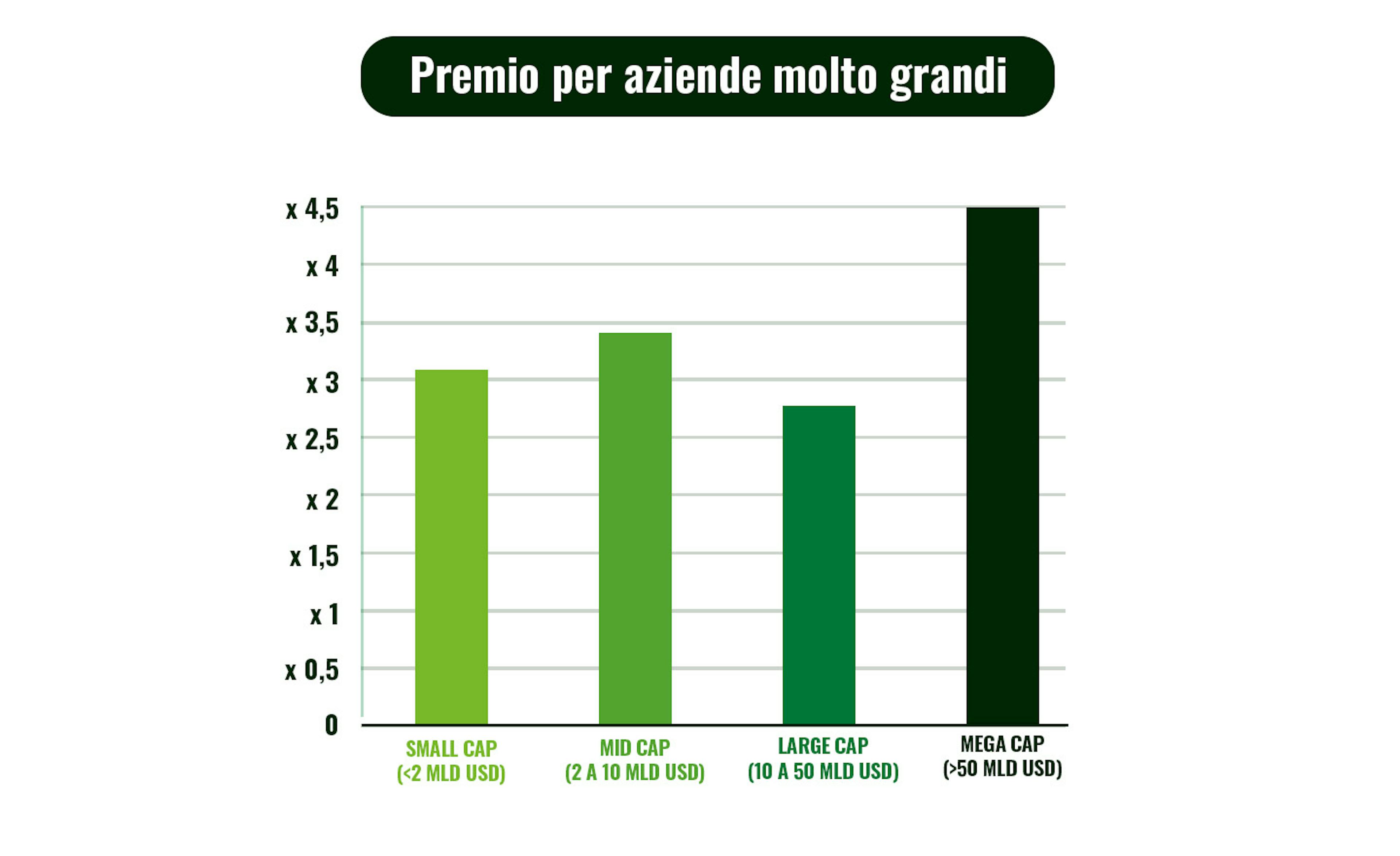

5) Quale dimensione di impresa familiare offre il rendimento migliore?

Il database Carmignac Family 500 mostra che 100 euro investiti a gennaio 2004 in un’azienda familiare con una capitalizzazione di mercato superiore a 50 miliardi di dollari si attestano a 452 euro alla fine di ottobre 2022, un valore nettamente superiore rispetto a una società valutata tra i 10 miliardi e i 50 miliardi. Per quanto riguarda lo stesso importo investito in piccole e medie imprese, quest’ultimo risulterebbe più che triplicato in 18 anni (3,4 volte per le società con capitalizzazione di mercato compresa tra i 2 miliardi e i 10 miliardi di dollari, e un multiplo pari a 3,1 per le aziende con capitalizzazione inferiore ai 2 miliardi).

Le aziende molto grandi sono spesso più sviluppate. Per questo motivo, riescono a generare rendimenti meno volatili, anche in tempi di crisi. Dispongono inoltre di maggiori risorse finanziarie, e godono di maggiore stabilità in termini di profitti e redditività. Le aziende small cap sono più vulnerabili agli shock di mercato, e godono di minor potere di negoziazione sui tassi di interesse applicati ai loro finanziamenti, il che può penalizzarne la redditività.

Inoltre, mentre le società di piccole dimensioni sono più dinamiche e presentano maggiore potenziale di crescita, riscontriamo maggiore stabilità nella crescita dell’attività delle grandi aziende. Tra queste ultime figura inoltre un numero maggiore di società leader di settore.

Bisogna, tuttavia, fare attenzione a non trarre conclusioni troppo affrettate. Un’impresa familiare, di dimensioni molto grandi e con sede in un paese sviluppato, partecipata a maggioranza dai fondatori e guidata dalla prima generazione, non è necessariamente sinonimo di investimento redditizio.

La realtà può essere molto più complessa, e bisogna tenere conto di molti altri aspetti (governance, settore, situazione specifica di ogni azienda, ecc.). Sono necessari anche ulteriori incontri e analisi con il management dell’azienda. Per questi motivi, sarebbe meglio affidare i propri risparmi a esperti, in grado di analizzare e monitorare costantemente questo tipo di società che meritano di destare interesse.

Recenti analisi

Carmignac Portfolio Human Xperience: Letter from the Fund Manager

Carmignac lancia il Fondo Tech Solutions per intercettare la prossima ondata di innovazioni tecnologiche

Carmignac Portfolio Family Governed: Letter from the Fund Manager

Comunicazione di marketing. Nel caso di interesse in un Fondo della gamma Carmignac si prega di prendere contatto con il proprio Consulente e di consultare il KID/prospetto prima di prendere una decisione finale di investimento.

La presente pagina web non può essere riprodotta, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Le informazioni ivi contenute non costituiscono né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KIID (Informazioni chiave per gli investitori). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi della gamma Carmignac non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate ai Fondi della gamma Carmignac sono descritti nel KID (documento contenente le informazioni chiave) e nei prospetti. Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 5.

CARMIGNAC GESTION

24, place Vendôme - F - 75001 Paris

Tél : (+33) 01 42 86 53 35

Società di gestione di portafogli autorizzata dall'AMF

S.A. con capitale di 13 500 000 € - R.C. di Parigi B 349 501 676

CARMIGNAC GESTION LUXEMBOURG

City Link - 7, rue de la Chapelle - L - 1325 Luxembourg

Tel : (+352) 46 70 60 1

Filiale di Carmignac Gestion - Investment fund management company approved by the CSSF

S.A. con capitale di 23 000 000 € - R.C. Lussemburgo B 67 549