Carmignac P. EM Debt: Lettera dei Gestori sul primo trimestre 2024

Carmignac P. EM Debt ha registrato un rialzo pari a +1,42% (per la quota FW Eur Acc al netto delle commissioni) nel primo trimestre del 2024, mentre l’indice di riferimento1 si è apprezzato in misura pari a solo +0,88%.

Contesto di mercato

L’entusiasmo iniziale nei confronti dei tassi sovrani registrato alla fine del 2023 è stato di breve durata. A partire dalle prime settimane di gennaio, il vigore dell’attività economica, in particolare negli Stati Uniti dove la crescita continua a superare il potenziale, l’impennata degli asset rischiosi trainata dall’accelerazione del tema dell’intelligenza artificiale, e le emissioni record di obbligazioni volte a finanziare i deficit pubblici, che si stanno normalizzando solo gradualmente, hanno indotto aumenti dei tassi globali riportandoli a livelli che si avvicinano a quelli registrati mediamente nel 2023. Ciò ha deluso anche le aspettative di un proseguimento della disinflazione negli Stati Uniti, e apparentemente in misura meno preoccupante in Europa. Infatti, nell’Eurozona l’inflazione primaria ha continuato a calare a marzo, attestandosi al +2,4% su base annua, e anche i prezzi alla produzione sono diminuiti più del previsto, a -1% su base mensile. Tuttavia, l’inflazione nel settore dei servizi è rimasta costantemente elevata al 4% negli ultimi tre mesi.

Date le circostanze, la possibilità di un coordinamento nel taglio dei tassi di interesse tra la Banca Centrale Europea e la Federal Reserve sembra diminuire. Inoltre, la Bank of Japan ha posto fine alla politica di tassi di interesse negativi aumentando i tassi da -0,1% a un intervallo compreso tra 0% e 0,1%.

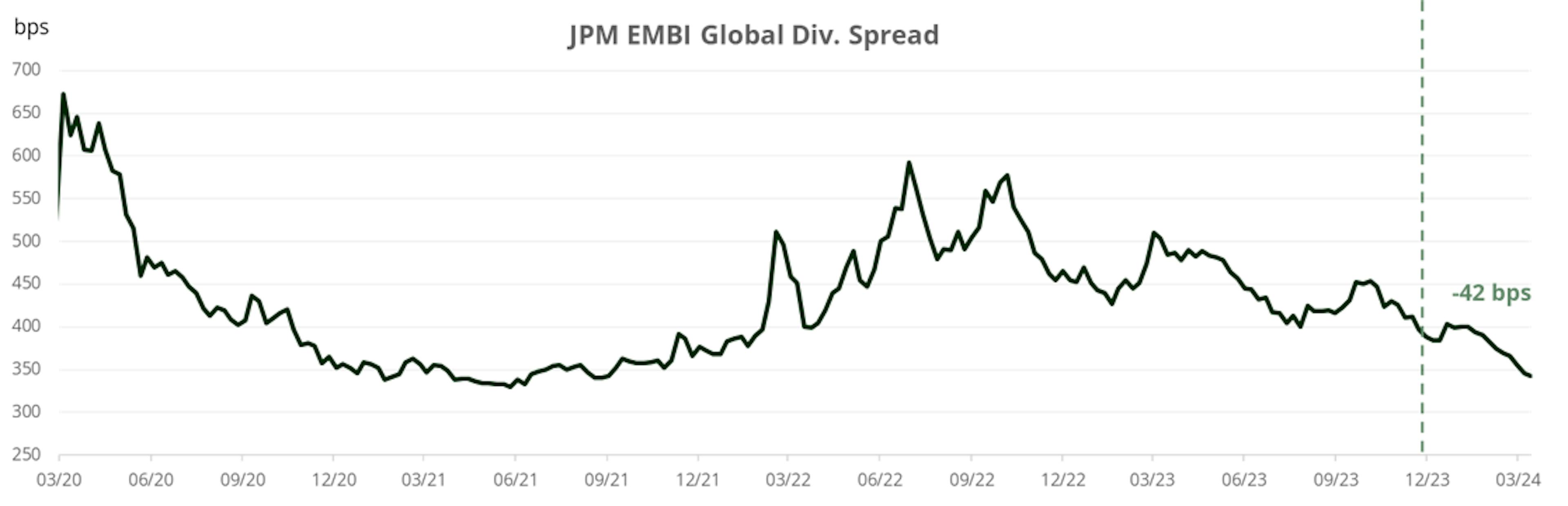

Per quanto riguarda i paesi emergenti, abbiamo assistito a parecchi incontri delle Banche Centrali nel corso del trimestre, e abbiamo riscontrato che molte di queste ultime hanno adottato un atteggiamento leggermente più restrittivo rispetto a prima. Sebbene alcune Banche Centrali dell’America Latina abbiano proseguito il ciclo di tagli dei tassi di interesse, le loro prospettive future sono leggermente cambiate. La maggior parte delle Banche Centrali dei paesi emergenti sta ormai riducendo la portata dei tagli dei tassi di interesse, oppure sta optando per una pausa. Ne consegue che la performance dell’indice del debito in valuta locale (espressa in euro) è stata piuttosto neutra nel trimestre. Tuttavia, nonostante il movimento al rialzo registrato dai tassi nei paesi sviluppati, i tassi locali si sono dimostrati ancora una volta meno sensibili e più resilienti. Il debito dei mercati emergenti denominato in valute forti ha invece continuato a registrare ottime performance, in primo luogo grazie alla contrazione degli spread (-42pb dall’inizio dell’anno, come illustrato nel grafico sottostante).

Tra gli eventi rilevanti del periodo, segnaliamo:

- la Cina ha continuato ad adottare misure di stimolo, anche se al momento non paiono sufficienti per rilanciare l’economia o per migliorare la situazione del settore immobiliare;

- la Banca Centrale egiziana, che ha aumentato il tasso sui depositi al 27,25% (di 600 punti base) e ha permesso la fluttuazione della valuta, con una conseguente immediata svalutazione del -38%. Pertanto, il FMI ha incrementato il proprio piano di aiuti al paese da 3 a 8 miliardi di dollari, in combinazione con un ulteriore sostegno multilaterale da parte della Banca Mondiale e dell’Unione Europea. Questo ha quindi determinato un forte apprezzamento del debito egiziano denominato in valuta estera;

- Banxico (la Banca Centrale del Messico) ha avviato il ciclo di taglio dei tassi partendo da un modesto -25pb, confermando alla fine quanto la prima riduzione effettuata fosse un taglio dei tassi restrittivo;

- la disinflazione sui mercati emergenti sta entrando nella fase finale, poiché l’impulso derivante dai prezzi delle materie prime, dalla stabilizzazione delle catene di approvvigionamento, e dagli effetti base si è già esaurito.

Cosa abbiamo fatto in questo contesto?

Il Fondo ha registrato una performance positiva nel primo trimestre, superiore a quella dell’indice di riferimento. La nostra selezione di titoli di debito dei mercati emergenti denominati in valuta forte ha continuato a generare performance positive. È interessante notare che i fondamentali degli emittenti high yield dei mercati emergenti sono complessivamente migliorati, a sostegno della recente diminuzione degli spread. Tra i titoli che hanno apportato i migliori contributi alla performance del debito in valuta forte figurano soprattutto Argentina, Ecuador, Ucraina, Romania, e Ghana, solo per citarne alcuni.

Per quanto riguarda il debito dei mercati emergenti denominato in valuta locale, il suo contributo è stato più neutrale, con in particolare la Polonia che ha apportato i migliori contributi alla performance del Fondo. Tuttavia, il nostro posizionamento a lungo termine in Sudafrica ha penalizzato la performance del Fondo, dato che la Banca Centrale sudafricana è tra quelle che hanno optato per una pausa in materia di politica monetaria.

Anche il credito societario ha continuato a contribuire positivamente alla performance del Fondo, grazie alla continua riduzione degli spread in questo settore. Manteniamo, tuttavia, un livello di coperture elevato, dati i livelli storicamente bassi degli spread creditizi. Inoltre, la sottoesposizione relativa in termini di duration modificata sui tassi di interesse ha contribuito positivamente alla nostra performance rispetto a quella dell’indice di riferimento. Abbiamo mantenuto una posizione prudente sulla duration complessiva per tutto il periodo, con una duration modificata sui tassi di interesse pari a circa 3,9 alla fine del periodo. Infine, le nostre strategie valutarie hanno avuto un impatto negativo sulla performance del Fondo, in particolare la posizione a lungo termine nello yen giapponese. Tuttavia, l’euro, la rupia indiana e il tenge kazako hanno contribuito positivamente alla performance assoluta del Fondo.

Prospettive per i prossimi mesi

Gli ultimi indicatori macroeconomici mostrano che l’attività manifatturiera ha ormai superato il livello minimo negli Stati Uniti, nell’Eurozona e in Cina. Questa situazione sostiene in particolare il nostro ottimismo nei confronti delle materie prime, quali rame e petrolio, e dovrebbe favorire il debito dei mercati emergenti e le valute dei paesi emergenti produttori di materie prime. La nostra view è positiva riguardo al real brasiliano. Infatti, con un atteggiamento accomodante da parte della Fed e l’ottima performance degli asset rischiosi, in un contesto di “rallentamento lieve o nullo” dell’economia globale, il carry trade elevato sui mercati emergenti selezionati, in particolare in America Latina, resta favorevole (sia a livello di valuta che di tassi di interesse locali).

Manteniamo inoltre una view positiva nei confronti di alcune valute asiatiche, come il won coreano, poiché si prevede che le loro economie possano beneficiare dell’ascesa dell’intelligenza artificiale. Manteniamo anche la posizione a lungo termine nello yen giapponese, poiché la Bank of Japan ha avviato il ciclo di rialzo dei tassi a marzo, e sta contrastando la svalutazione della propria valuta. Continuiamo anche a investire nel debito dei mercati emergenti denominato in valute forti, anche se dall’inizio dell’anno abbiamo iniziato a realizzare profitti sulle posizioni in portafoglio caratterizzate dalle performance migliori.

Per quanto riguarda i tassi di interesse locali, riteniamo che i mercati emergenti siano stati meno esposti ai movimenti dei tassi di interesse nei paesi sviluppati, con poche eccezioni come Cile o Colombia dove l’inflazione è risultata più alta del previsto. Privilegiamo, in particolare, i tassi locali messicani dove prevediamo ulteriori tagli da parte della Banca Centrale. Inoltre, abbiamo una view positiva nei confronti dei tassi del Brasile, dove riteniamo che il tasso terminale del mercato sia ancora troppo elevato. Infine, continuiamo a privilegiare i tassi di interesse della Cina, dove ci aspettiamo che vengano adottate misure più accomodanti.

Per quanto riguarda il debito denominato in valuta forte, è interessante ricordare che i fondamentali degli emittenti high yield sono complessivamente migliorati, il che sostiene la recente riduzione degli spread. Tuttavia, questi titoli restano molto interessanti in termini di rendimento. Abbiamo infatti continuato a ridurre il posizionamento nei tassi dell’Europa orientale, in particolare nelle obbligazioni ungheresi, poiché il mercato ha già scontato una serie di futuri tagli dei tassi nel paese.

Nell’attuale contesto economico la duration modifica sui tassi di interesse si avvicina ai 400 punti base, in linea con il mese precedente, pur continuando a proteggere il portafoglio attraverso coperture sugli indici (credit default swap).

Fonti: Carmignac, Bloomberg, 31/03/2024. ¹50% JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR + 50% JP Morgan EMBIG Diversified hedged in EUR (Dal 02/01/2024). Performance della quota FW EUR acc.

*La performance passata non è un indicatore affidabile di risultati futuri. Il rendimento può aumentare o diminuire a seguito di fluttuazioni valutarie. Le performance si intendono al netto delle spese (escluse eventuali commissioni d’ingresso spettanti al distributore).

Carmignac Portfolio EM Debt

Sfruttare le opportunità dell'intero universo obbligazionario emergenteCarmignac Portfolio EM Debt FW EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 3/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- Non addebitiamo una commissione di ingresso.

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 1,05% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- Per questo prodotto non si applicano le commissioni di performance.

- Costi di transazione

- 0,57% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Performance

| Carmignac Portfolio EM Debt | 1.1 | -10.0 | 28.9 | 10.5 | 3.9 | -9.0 | 15.3 |

| Indice di riferimento | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 |

| Carmignac Portfolio EM Debt | + 3.4 % | + 4.8 % | + 5.3 % |

| Indice di riferimento | + 2.2 % | - 0.1 % | + 1.6 % |

Fonte: Carmignac al 31 ott 2024.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Recenti analisi

Fusione di "Flexible Allocation 2024" in "Flexible Bond" di Carmignac Portfolio

La nostra competenza sul debito emergente premiata da Citywire

Comunicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.