Carmignac Patrimoine - Weekly update

Contesto di mercato:

Recessione: gli utili delle aziende lo dimostrano

L’idea del soft landing continua a guadagnare terreno, poiché i dati macroeconomici rimangono resilienti mentre le pressioni inflazionistiche si riducono.

La sempre più netta desincronizzazione tra la crescita europea e quella degli Stati Uniti induce i mercati a scontare un atteggiamento più restrittivo della BCE rispetto alla Fed.

L’attenzione è rivolta all’imminente stagione di pubblicazione degli utili negli Stati Uniti (iniziata la settimana scorsa con le società del settore finanziario), che fornirà ulteriori indicazioni sullo stato di salute dell’economia (i dati sugli utili di Mastercard e Visa sono attesi per la prossima settimana con nuove informazioni sulle prospettive di consumo).

Perché crediamo solo parzialmente a questo “scenario Goldilock”?

Le Banche centrali non hanno ancora concluso l’ondata di rialzi: Fed e BCE devono ancora arginare le pressioni provenienti dal mercato del lavoro (venerdì Christine Lagarde ha ribadito l’impegno a riportare l’inflazione sotto il 2%).

L’accesso all’energia è ancora a rischio.

Anche la Bank of Japan dovrebbe intervenire sullo stato della liquidità globale: si prevede un allentamento o perfino un’inversione di rotta della politica sulla curva dei rendimenti.

Azioni / obbligazioni

La resilienza dei dati macro e la concomitante disinflazione fungono da forze opposte sui tassi core.

Prudenza sui mercati azionari, soprattutto negli Stati Uniti, dove prevediamo una recessione degli utili che potrebbe potenzialmente agire da catalizzatore negativo.

La sovraperformane della Cina, con i mercati che continuano a beneficiare della riapertura dell’economia e delle valutazioni relativamente convenienti.

Performance del Fondo:

- Il contributo negativo del posizionamento del Fondo sulle obbligazioni giapponesi, poiché la Banca del Giappone ha posticipato l’allentamento della politica sulla curva dei tassi, una decisione che a nostro avviso dovrà prendere, tenuto conto delle aspettative di un’inflazione elevata nel paese.

Disclaimer: Indice di riferimento: Indice 40% MSCI ACWI (USD) (dividendi netti reinvestiti) + 40% ICE BofA Global Government (USD) + 20% ESTER capitalizzato. Ribilanciato trimestralmente. Le performance passate non sono un indicatore affidabile dei risultati futuri. Il rendimento può aumentare o diminuire come conseguenza delle oscillazioni valutarie. Fonte: Carmignac, 20/01/2023.

Che cosa abbiamo fatto nell’attuale contesto:

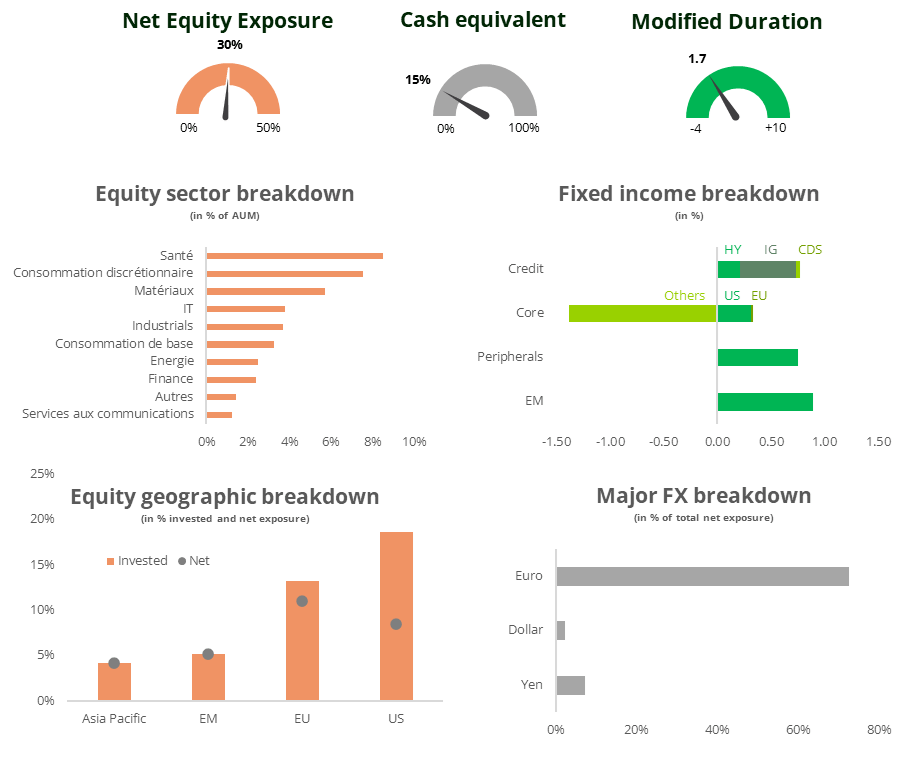

Struttura globale del portafoglio

Esposizione azionaria ancora moderata poiché ci aspettiamo una flessione degli utili aziendali che saranno pubblicati a breve, con un sovrappeso della Cina e dell’Europa e una sottoponderazione agli Stati Uniti e ai titoli tecnologici; esposizione all’oro.

Strategia obbligazionaria incentrata su:

-strategia di carry sul credito;

-opportunità asimmetriche sui mercati emergenti;

-esposizione ridotta all’USD a seguito della riallocazione globale dagli asset statunitensi verso gli asset europei ed emergenti;

Azioni / Obbligazioni

Il tempo è nostro alleato nel comparto obbligazionario, con un rendimento alla scadenza complessivo del 5,5% per un rating medio del credito di A-.

Debito governativo: abbiamo aperto una posizione lunga sul debito greco (l’unico paese europeo che presenta un miglioramento del rapporto debito/PIL), compensata dalle posizioni corte sul debito tedesco.

Per ulteriori informazioni sulle metriche del Fondo cliccare qui.

Struttura del portafoglio:

Carmignac Patrimoine A EUR Acc

Periodo minimo di investimento consigliato

Rischio minimo Rischio massimo

AZIONARIO: Le variazioni del prezzo delle azioni, la cui portata dipende da fattori economici esterni, dal volume dei titoli scambiati e dal livello di capitalizzazione delle società, possono incidere sulla performance del Fondo.

TASSO D'INTERESSE: Il rischio di tasso si traduce in una diminuzione del valore patrimoniale netto in caso di variazione dei tassi.

CREDITO: Il rischio di credito consiste nel rischio d'insolvibilità da parte dell'emittente.

CAMBIO: Il rischio di cambio è connesso all'esposizione, mediante investimenti diretti ovvero utilizzando strumenti finanziari derivati, a una valuta diversa da quella di valorizzazione del Fondo.

L'investimento nel Fondo potrebbe comportare un rischio di perdita di capitale.

Carmignac Patrimoine A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | +8.81 % | +0.72 % | +3.88 % | +0.09 % | -11.29 % | +10.55 % | +12.40 % | -0.88 % | -9.38 % | +2.20 % | +6.98 % |

| Indice di riferimento | +15.97 % | +8.35 % | +8.05 % | +1.47 % | -0.07 % | +18.18 % | +5.18 % | +13.34 % | -10.26 % | +7.73 % | +11.97 % |

Scorri a destra per vedere la tabella completa

| 3 anni | 5 anni | 10 anni | |

|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | -0.58 % | +2.27 % | +1.38 % |

| Indice di riferimento | +2.90 % | +5.26 % | +6.29 % |

Scorri a destra per vedere la tabella completa

Fonte: Carmignac al 29/11/2024

| Costi di ingresso : | 4,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo. |

| Costi di uscita : | Non addebitiamo una commissione di uscita per questo prodotto. |

| Commissioni di gestione e altri costi amministrativi o di esercizio : | 1,51% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno. |

| Commissioni di performance : | 20,00% max. della sovraperformance in caso di performance superiore a quella dell'indice di riferimento da inizio esercizio, a condizione che non si debba ancora recuperare la sottoperformance passata. L'importo effettivo varierà a seconda dell'andamento dell'investimento. La stima dei costi aggregati di cui sopra comprende la media degli ultimi 5 anni, o dalla creazione del prodotto se questo ha meno di 5 anni. |

| Costi di transazione : | 0,63% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto. |