Fund Focus

Carmignac Patrimoine: I vantaggi di investire sull’intera struttura del capitale

- Data di pubblicazione

-

Lunghezza

3 minuto/i di lettura

In ultima analisi, il tutto sta nel riconoscere dove si trova il profilo rischio/rendimento migliore per noi

I fondi di asset allocation sono una soluzione completa per i clienti che vogliono diversificare investendo in più asset class.

I clienti si aspettano che questi fondi abbiano un’esposizione equilibrata tra azioni e obbligazioni, con la liquidità che funge da variabile di aggiustamento. Pertanto solitamente tendono a considerare questo tipo di fondi come se fossero due componenti di investimento distinte. Questa tipologia di investimento diventa particolarmente interessante quando a gestire il Fondo sono due gestori con due distinte competenze di mercato.

Un fondo di asset allocation può realmente distinguersi dagli altri se i gestori interpretano la costruzione del portafoglio nella sua globalità e fanno leva sulle prospettive reciproche adottando un approccio decorrelato dall’indice.

Perché il processo di diversificazione di Carmignac Patrimoine è diverso rispetto agli altri fondi

Da quando gestiscono il Fondo insieme, Rose Ouahba e David Older studiano costantemente come integrare le due diverse componenti del Fondo dal punto di vista dei rischi e come utilizzare al meglio i molteplici driver di performance a loro disposizione. A tal riguardo, è essenziale instaurare una collaborazione stretta tra i team azionari e obbligazionari.

Ottimizzare l’asset allocation e la gestione del rischio tra azioni e obbligazioni

Nei primi mesi dell’emergenza sanitaria, di fronte alla forte dislocazione dei mercati del credito abbiamo naturalmente deciso di coprire l’esposizione del Fondo attraverso gli strumenti derivati sul credito. Tuttavia per essere ancora più flessibili abbiamo coperto una parte del beta del portafoglio crediti calibrando alcune posizioni corte sugli indici azionari europei, poiché hanno una forte correlazione con il credito nelle fasi ribassiste, sono molto liquidi e facili da implementare.

Investire sull’intera struttura del capitale a livello bottom-up

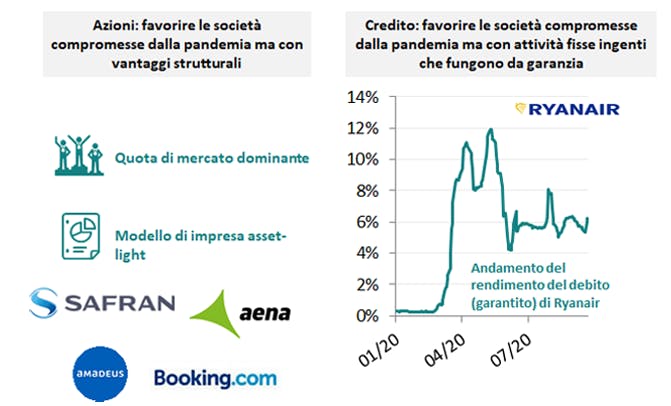

Per aumentare gradualmente la ciclicità di Carmignac Patrimoine, verso aprile/maggio è emersa una nuova tematica rappresentata dai futuri beneficiari della riapertura delle economie. Nello specifico, il sell-off indiscriminato del settore dei viaggi ha creato punti di ingresso interessanti su alcuni emittenti. Tuttavia queste società non sono necessariamente interessanti allo stesso modo sul versante azionario e obbligazionario.

-

-

Per esempio le compagnie aeree sono state pesantemente colpite dalla crisi e il loro profilo caratterizzato da asset ingenti e un forte indebitamento ne ha quasi azzerato la redditività, rendendole meno interessanti per gli investitori azionari e inducendoci a vendere le nostre posizioni a marzo 2020.

Fonte: Carmignac, Bloomberg, 30/09/2020 La composizione del portafoglio può variare

Tuttavia, i loro asset estremamente materiali (ossia gli aerei) fungono da garanzia ai finanziamenti richiesti, rendendo il nostro team fiducioso sulla loro capacità di rifinanziarsi e rimborsare il debito nel medio termine. Sul versante azionario, preferiamo società a basso impiego di asset come Amadeus, la piattaforma software spagnola leader nel settore della prenotazione dei biglietti aerei.

Ottimizzare l’esposizione settoriale sull’intera struttura di capitale

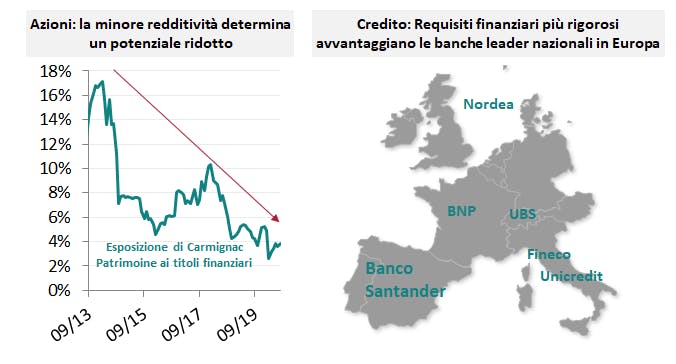

Anni di repressione finanziaria hanno tenuto i tassi di interessi a livelli estremamente bassi, andando sostanzialmente a pesare sulla redditività delle banche. Allo stesso tempo, l’inasprimento delle normative ha costretto gli istituti di credito ad aumentare il Core Tier 1 (l’indicatore chiave della solidità finanziaria di una banca, adottato nell’ambito dell’Accordo di Basilea III sulla normativa bancaria), rendendoli effettivamente più resilienti ai rischi sistemici.

-

-

Di conseguenza, negli ultimi anni abbiamo ridotto drasticamente l’esposizione del Fondo ai titoli azionari bancari (il nostro approccio azionario privilegia i titoli della disruption, tendenza nella quale rientrano le fintech).

Fonte: Carmignac, Bloomberg, 30/09/2020 La composizione del portafoglio può variare

Nella componente obbligazionaria, abbiamo invece investito nel debito subordinato di banche europee di prim’ordine (i cosiddetti leader nazionali), con la convinzione che le misure di sostegno fiscale e monetario proseguiranno.

Da inizio anno la quota A EUR di Carmignac Patrimoine ha registrato una performance di +7,8% vs +2,6% dell’indice di riferimento1. Il Fondo sovraperforma il 96% della media di categoria2 da inizio anno.

Carmignac Patrimoine A EUR Acc

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

2025 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | +0.72 % | +3.88 % | +0.09 % | -11.29 % | +10.55 % | +12.40 % | -0.88 % | -9.38 % | +2.20 % | +7.06 % | - |

| Indice di riferimento | +8.35 % | +8.05 % | +1.47 % | -0.07 % | +18.18 % | +5.18 % | +13.34 % | -10.26 % | +7.73 % | +11.44 % | - |

Scorri a destra per vedere la tabella completa

| 3 anni | 5 anni | 10 anni | |

|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | -0.28 % | +2.01 % | +1.27 % |

| Indice di riferimento | +2.51 % | +5.13 % | +6.06 % |

Scorri a destra per vedere la tabella completa

Fonte: Carmignac al 31/12/2024

| Costi di ingresso : | 4,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo. |

| Costi di uscita : | Non addebitiamo una commissione di uscita per questo prodotto. |

| Commissioni di gestione e altri costi amministrativi o di esercizio : | 1,51% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno. |

| Commissioni di performance : | 20,00% max. della sovraperformance in caso di performance superiore a quella dell'indice di riferimento da inizio esercizio, a condizione che non si debba ancora recuperare la sottoperformance passata. L'importo effettivo varierà a seconda dell'andamento dell'investimento. La stima dei costi aggregati di cui sopra comprende la media degli ultimi 5 anni, o dalla creazione del prodotto se questo ha meno di 5 anni. |

| Costi di transazione : | 0,63% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto. |

1 50% MSCI ACWI (USD) (dividendi netti reinvestiti) + 50% Citigroup WGBI All Maturities (EUR). Ribilanciato trimestralmente. 2 EAA Fund EUR Moderate Allocation. Fonte: Carmignac, Bloomberg, 04/11/2020. Performance della quota A EUR acc. Le performance passate non sono necessariamente indicative dei risultati futuri. Il rendimento può aumentare o diminuire come conseguenza delle oscillazioni valutarie per le quote non coperte dal rischio di cambio. Le performance si intendono al netto delle spese (escluse eventuali commissioni spettanti al distributore). © 2020 Morningstar, Inc. Tutti i diritti riservati. Le informazioni ivi contenute: sono di proprietà di Morningstar e/o dei suoi fornitori di contenuto; non possono essere copiate né distribuite e non possono essere considerate accurate, complete o aggiornate. Morningstar e i suoi fornitori di contenuto non possono essere ritenuti responsabili di danni o perdite derivanti dall’utilizzo delle presenti informazioni.

Carmignac Patrimoine E EUR Acc

Periodo minimo di investimento consigliato

Rischio minimo Rischio massimo

AZIONARIO: Le variazioni del prezzo delle azioni, la cui portata dipende da fattori economici esterni, dal volume dei titoli scambiati e dal livello di capitalizzazione delle società, possono incidere sulla performance del Fondo.

TASSO D'INTERESSE: Il rischio di tasso si traduce in una diminuzione del valore patrimoniale netto in caso di variazione dei tassi.

CREDITO: Il rischio di credito consiste nel rischio d'insolvibilità da parte dell'emittente.

CAMBIO: Il rischio di cambio è connesso all'esposizione, mediante investimenti diretti ovvero utilizzando strumenti finanziari derivati, a una valuta diversa da quella di valorizzazione del Fondo.

L'investimento nel Fondo potrebbe comportare un rischio di perdita di capitale.